令和5年10月から始まったインボイス制度をきっかけにインボイス登録して、今年初めて消費税の申告・納税をしないといけない人も多いと思います。

そもそも所得税の確定申告がめちゃくちゃ大変なのに、消費税の申告までしないといけないなんて…と不安に感じていたのですが、国税庁の【確定申告書等作成コーナー】から2割特例の消費税申告書を作成してみたところ、とてもカンタンに作成できたので少し安心しました。

2割特例を使えば、売上で預かった消費税のうち2割を納税するだけなので、難しい計算は不要ですからね。

※ただし、2割特例はインボイス登録をしなければ免税事業者であった期間しか適用できないため、基準期間(2年前の令和3年)の課税売上高が1,000万円を超えている方は2割特例は使えません。

とはいえ、私は税理士だからカンタンに感じただけで、消費税の申告をやったことがない人にとっては、専門用語が多くて1人でやるのは難しいと思います。

そこで今日は、国税庁の【確定申告書等作成コーナー】の実際の操作画面をお見せしながら、申告書の作成からe-Taxで電子送信するところまで、わかりやすく解説させて頂きます。

解説付きならほんとにカンタンに作成できると思いますので、ぜひ最後まで目を通してみてください。この記事をスマホで見ながら実際にパソコンで作業をしていくのもいいと思います。

【国税庁 確定申告書等作成コーナー 】

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

目次

1⃣保存データの引継ぎ

こちらが国税庁の確定申告書等作成コーナーのトップ画面です。

今回は所得税の確定申告を終えているものとして、その続きから始めていきますので、右側の「保存データを利用して作成」をクリックしてください。

所得税の確定申告がまだの方は、左側の「作成開始」から始めてもらっても構いませんが、申告準備(初期設定)が必要になります。

申告準備のやり方は、以下のブログの1⃣申告準備(初期設定)を参照してください。

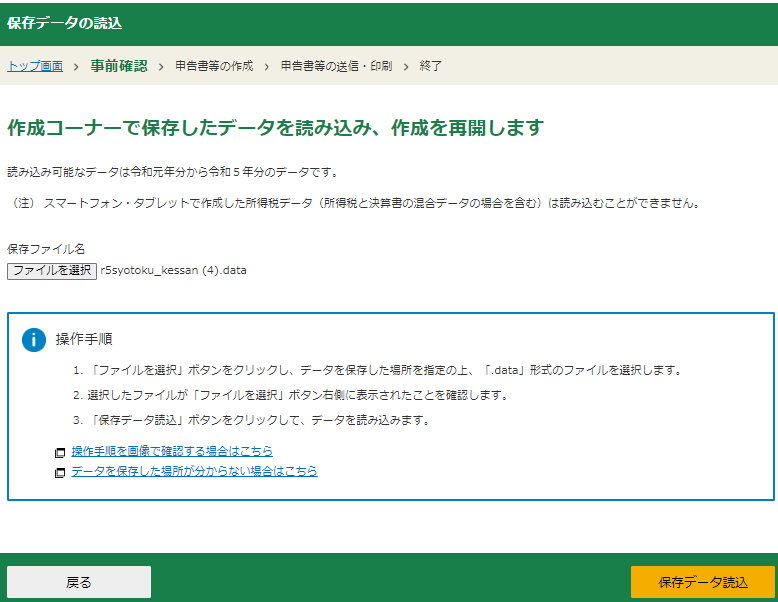

次の画面では左側の「作成再開」を選択してください。

保存データの読込画面が出てきますので、画面中央左の「ファイルを選択」ボタンから、所得税データ「r5syotoku_kessan.date」を選択し、右下の「保存データ読込」をクリックしてください。

読込が終わると科目選択の画面に移りますので、下から二番目の「消費税の確定申告書」の右側「作成開始」をクリックしてください。

引継ぎ内容の確認画面が出てきますが、2割特例の場合はこれらの引継ぎ金額は計算に影響しないので、このまま右下の「次へ進む」をクリックしてください。

2⃣消費税申告書の作成

⑴計算条件の入力など

消費税申告書の作成にあたって、まずは2割特例を適用するかなどの計算条件を入力していきます。

一番上の「提出方法の選択」は今回は「e-Tax」を選択してください。

その下の「基準期間(令和3年1月1日から令和3年12月31日まで)の課税売上高」については、基準期間に課税事業者であった方は税抜の売上高、基準期間に免税事業者であった方は税込の売上高を入力してください。(いずれも補助金収入など、消費税を請求しない不課税売上などは除いてください。)

なぜ免税事業者は税込の売上高を入力することになるかというと、免税事業者である期間は消費税を納税していないので、売上高の中に消費税は含まれていないため、例え請求書に消費税を記載していたとしても、売上高はすべて商品・サービスを提供した対価と考えるからです。

この基準期間(2年前)の課税売上高が1,000万円以下であれば、当期(令和5年1月1日から令和5年12月31日まで)は2割特例が適用できます。今回は990万円と入力したため、2割特例が適用可能です。

その下の質問「適格請求書(インボイス)発行事業者ですか?」は「はい」、「令和5年10月1日以降に新たに課税事業者になりましたか?」も「はい」と回答します。

1番下の「2割特例(小規模事業者に係る税額計算に関する経過措置)を適用しますか?」も「はい」と回答してください。

課税事業者となった令和5年10月1日から令和5年12月31日の間の経費が多ければ、2割特例を適用せずに原則課税で計算すれば、2割特例より消費税の納税額が少なかったり還付を受けられたりするケースもありますが、原則課税の申告はとても大変になるので今日は説明を割愛します。

2割特例か原則課税か簡易課税か、どの方法を選べば一番消費税が安くなるのか、詳しく知りたい方は以下のブログを参照してください。

画面を下にスクロールしていくと、「簡易課税制度を選択していますか?」と出てきます。

簡易課税にすれば1割納税ですむ卸売業以外の人は、2割特例があるため簡易課税を選択する届出書を提出していないと思いますので、「いいえ」と回答します。

その下の「経理方式を選択してください」は、会計ソフトなどで売上や経費を税込で仕訳されている方は「税込経理」、仮払消費税や仮受消費税などの科目を使って、税抜で仕訳されている方は「税抜経理」を選択してください。今まで免税事業者だった人は、ほとんどが税込経理だと思います。

さらにその下に「売上税額の計算方法を選択してください。」という質問が出てきますが、こちらは原則的な計算方法である「1 割戻し計算」の方を選択してください。

こちらは売上で預かった消費税の額を、税込みの売上高の総額から割戻して計算する方法です。

例えば売上高が総額990万円であれば、その中に含まれている消費税の額は、990万円×10/110=90万円と、総額から割戻して計算します。(実際はもう少し複雑な計算を行いますが。)

特例的な計算方法である「2 積上げ計算」の方は、売上のインボイス(請求書や領収書)に記載されている消費税額を1枚1枚集計して、売上で預かった消費税の合計額を求めます。

小売業のように少額の商品を大量に販売する場合は、消費税の端数処理の関係で積上げ計算を選択した方が有利な場合もありますが、集計する手間がかかるので今回は割戻し計算の方を使います。

その下の「特別な売上計上基準を適用する」の部分は、工事進行基準や現金主義会計などを使う場合に選択しますが今回は説明を割愛します。

すべて入力できたら、右下の「次へ進む」をクリックしてください。

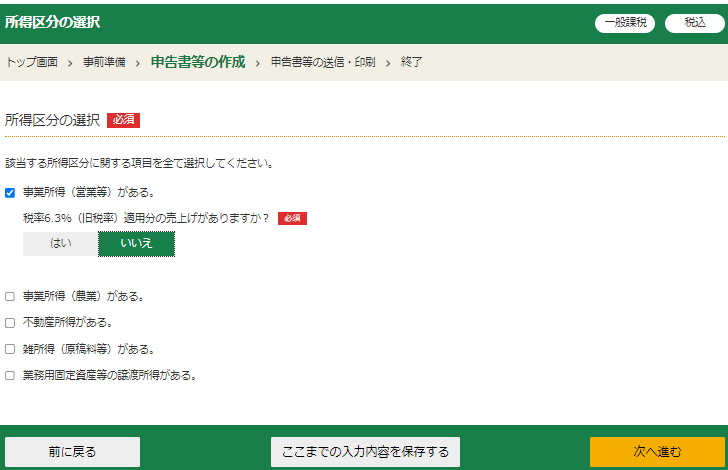

⑵所得区分の選択

次に所得区分の選択画面に移りますが、一番上の所得区分「事業所得(営業等)がある。」にチェックを入れてください。

その下の「税率6.3%(旧税率)適用分の取引がありますか?」という質問は、旧税率8%のまま商品・サービスの提供を続けているまれなケースの話ですので、「いいえ」を選択してください。

選択が終わったら、右下の「次へ進む」をクリックしてください。

⑶売上金額等の入力

次は売上金額等の入力をしていきますので、画面中央の「入力する」緑のボタンをクリックしてください。

まずは売上金額の課税・免税・非課税・不課税などの内訳を入力していきますが、一番上の「売上(収入)金額(雑収入を含む)」には、引継ぎ内容の確認画面で出てきた青色申告決算書の売上金額3,005万円ではなく、課税事業者となった令和5年10月1日~令和5年12月31日の3ヵ月間の売上金額のみ入力してください。

ここでは年間売上金額3,005万円のうち、令和5年10月1日以降の3ヵ月間の売上金額は990万円と入力していますが、もう少し売上金額が小さい人がほとんどだと思います。

そして990万円の売上のうち、免税・非課税・不課税取引などの、消費税を請求しないような収入がいくらあったか、内訳をその下に入力していきます。

「免税取引」とは、輸出免税などの消費税が免除される取引のことです。国外で消費されるので、日本の消費税は免除されるため、輸出売上がある方はこちらに金額を入力してください。

「非課税取引」とは、居住用住宅の賃貸収入など、本来は消費税の課税対象なのですが、家賃に消費税をかけられたら生活負担が重くなるなどの社会政策上の配慮から非課税とされた取引のことです。

非課税売上がある業種は少ないですが、心当たりがある方は以下の国税庁のページで主な非課税取引を確認してください。

【国税庁 非課税となる取引】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6201.htm

「不課税取引」とは、補助金や助成金収入など、商品・サービスの提供や消費がされていない、そもそも消費税の課税対象にならない取引のことです。

今回は990万円の売上のうち、免税・非課税・不課税取引はなく、990万円すべて課税取引であるものとして進めていきます。

その下の「課税取引金額の内訳の入力」については、その990万円のうち軽減税率が適用される売上があれば金額を入力するのですが、ほとんどの人は「0円」となるはずです。(0を入力せずに空欄だとエラーになります。)

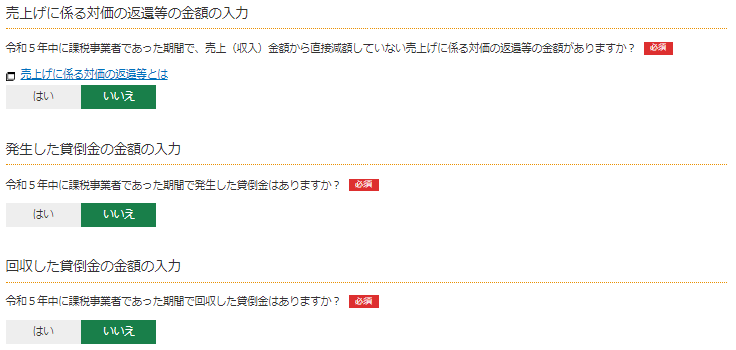

画面を下にスクロールすると、「売上に係る対価の返還等の金額の入力」が出てきますが、こちらは返品・値引・割引・割戻しなどがあったときに、売上を直接減額せずに、売上値引などの別科目で経理していた場合は入力が必要になります。

今回は「いいえ」を選択していますが、はいをクリックすると金額の入力画面が出てきますので、課税事業者となった令和5年10月1日~令和5年12月31日の3ヵ月間の売上値引などの金額を入力してください。値引き分の消費税は受け取れていないので納税額を減額してもらえます。

その下の「発生した貸倒金の金額の入力」「回収した貸倒金の金額の入力」の部分については、その課税事業者となった3ヵ月間に発生した売掛金について、貸倒損失が発生した場合などに金額を入力するのですが、そんな短期間で簡単に貸倒損失を計上できるのもではないので、「いいえ」を選択してください。

すべて入力できたら右下の「次へ進む」をクリックしてください。

売上金額等の入力画面に戻りますので、「次へ進む」をクリックしてください。

⑷消費税の計算結果の確認

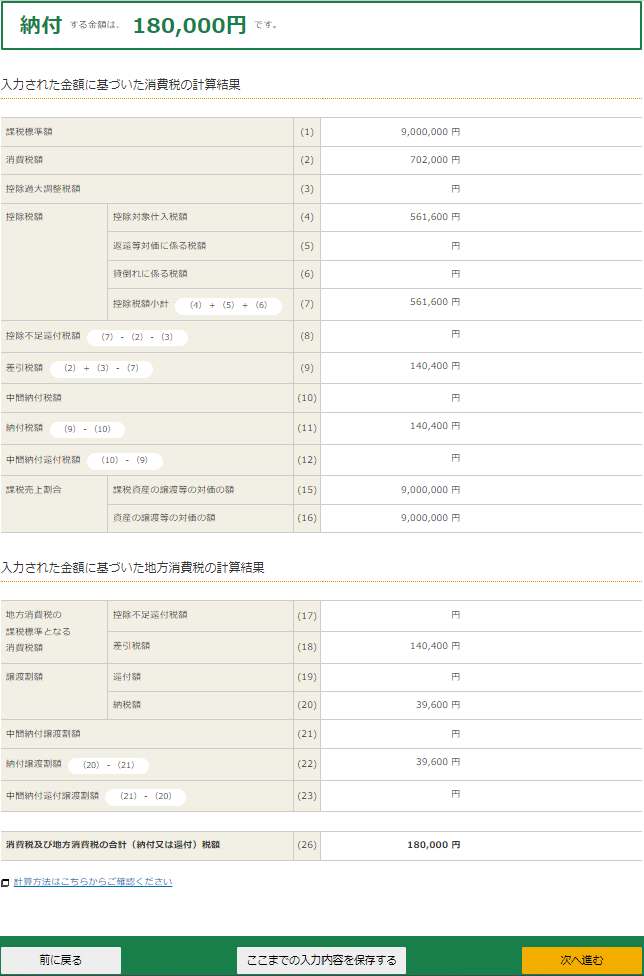

ここまでで消費税の納税額の計算は完了したので、最終的な納税額180,000円と、詳しい計算結果の確認画面が表示されます。

今回の事例では、課税事業者である期間の売上高(税込)は990万円なので、そのうち預かった消費税10%分は990万円×10/110=90万円であり、納税額はその2割なので90万円×0.2=18万円となります。これを1本の算式にまとめると次のとおりです。

☆2割特例の納税額の計算方法(簡易版)

課税事業者である期間の売上高(税込)×10/110×0.2

実際の計算結果の画面では、消費税7.8%分((1)~(16))と地方消費税2.2%((17)~(23))で分けて計算されていますし、売上値引や貸倒れなどは別枠で計算され、100円未満切り捨てなどの端数処理も所々で行われているため、上記の計算方法(簡易版)の計算結果とは一致しないこともあります。

概ね一致していれば問題はないので、右下の「次へ進む」をクリックしてください。

⑸納税額と納付方法の確認

これで申告書が作成できたので、最終的な納税額180,000円と、納付方法の確認画面が出てきます。

納付方法のおすすめは振替納税で、手続きしておけば毎年消費税や所得税が口座から引落されます。

振替納税は申告書の送信後にe-Taxで申し込むこともできますし、振替納税依頼書を紙で印刷して税務署に送付する方法でも申し込みできます。

その他、税務署から届いた納付書を使って金融機関か税務署の窓口で支払うこともできますし、国税クレジットカードお支払サイトからクレジットカード納付することもできます。

この辺は好みなので、自分がやりやすい方法で、4/1までに消費税を納付してください。

(振替納税を申し込んだ場合は4/30に引落されます。)

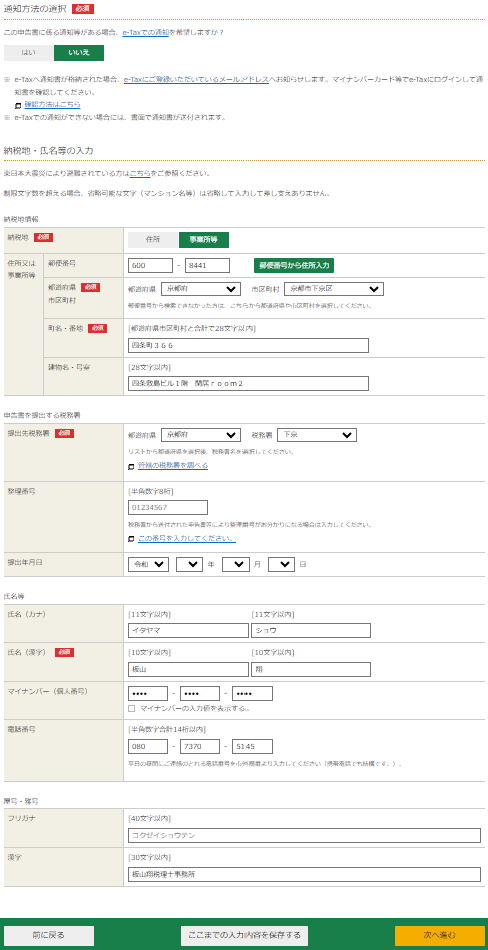

画面を下にスクロールすると「通知方法の選択」や「住所・氏名等の入力」などが出てくるので、画面の説明どおりに入力・確認してください。

確認が終われば右下の「次へ進む」をクリックしてください。

⑹送信前の申告内容確認

すると送信前の申告内容確認の画面が出てきますので、画面中央の緑のボタン「帳票表示・印刷」をクリックしてもらえたら、「r5syouhi」という名前のPDFファイルがダウンロードできます。

内容のチェック方法は次のブロックで解説しますが、そこで修正点が見つかった場合は、画面一番下の「前に戻る」で修正箇所まで戻って修正してください。

3⃣消費税申告書の表示内容のチェック

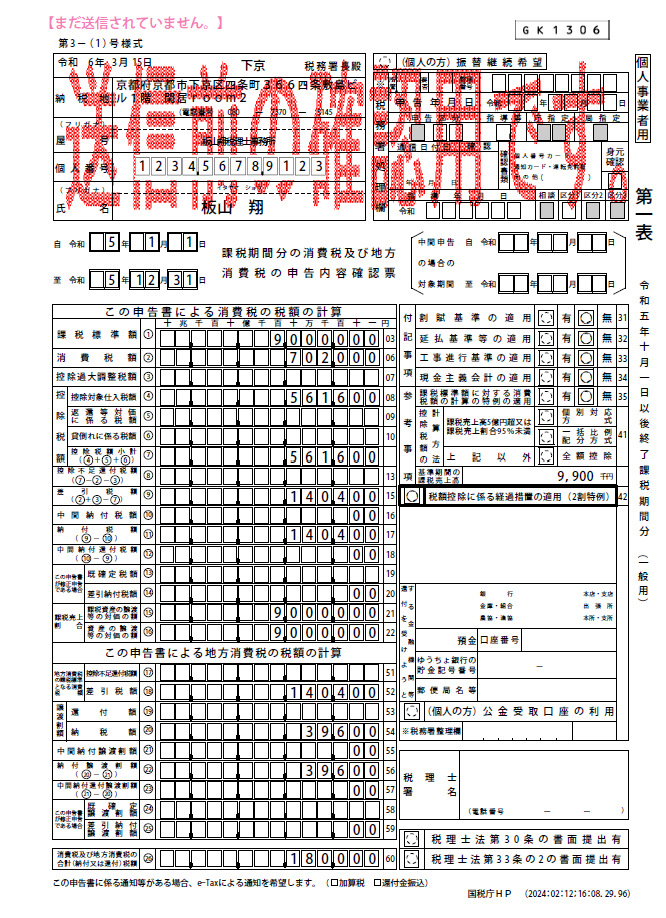

PDFを開くと、チェックを入れた全部で5ページ分の申告書や付表が見れますが、2ページ目の申告書第一表以外は改めてチェックする必要もなさそうでしたので、第一表のチェック方法だけ解説します。

こちらが消費税申告書の第一表です。

まず上方の基本情報(提出先税務署、納税地、屋号、個人番号、氏名)などがきちんと表示されているかを確認してください。

消費税の税額計算の各数値が間違っていないかどうか、計算の流れも参考に載せておきますので、そこまでチェックできたら完璧です。

しかし、計算結果の確認画面で説明したとおり、最終的な納税額⑳180,000円が自分で計算したものと大体一致するかどうかの確認ができていれば、その他の数字はチェックしなくてもまず問題はないでしょう。

右上の「付記事項」、その下の「参考事項」も、特別な計算方法の適用の有無や基準期間の課税売上高990万円などが記載されているだけですので、細かいチェックは不要です。

その下の太枠「税額控除に係る経過措置の適用(2割特例)」の部分に〇印が入っていますが、これが今回2割特例を適用したことを表しています。

参考:消費税申告書の税額計算の流れ

・消費税(地方消費税除く)①~⑯の税額計算

課税標準額①は、課税事業者であった令和5年10月1日以降の売上高990万円から消費税を除いた税抜金額が記載されるので、990万円÷1.1(千円未満切り捨て)をした金額である9,000,000円が表示されています。

ここから消費税②が計算されるのですが、単純にこの税抜金額に10%をかけたらいいものではなくて、消費税7.8%と地方消費税2.2%は別々に計算しますので、消費税②は9,000,000×7.8%(0.078)=702,000円となります。

ここから控除対象仕入税額④、商品・サービスを購入した際に支払った消費税を差し引くのですが、2割特例の場合は実際に支払った消費税は関係なく、売上で預かった消費税額に80%をかけて簡単に計算します。

今回で言えば、消費税額②702,000円に80%をかけた561,600円が、控除対象仕入税額④に記載され、これを差し引いた20%分の差引税額⑨140,400円が、今回の納税額(地方消費税は除く)となります。

・地方消費税⑰~㉕の税額計算

地方消費税2.2%分については、消費税7.8%分の差引税額⑱140,400円÷7.8×2.2の計算をして、納税額⑳39,600円を求めます。

そして、消費税の納税額⑪140,400円と合わせた税額180,000円が、消費税及び地方消費税の合計税額㉖に記載されます。

4⃣消費税申告書のe-Tax送信

送信前の送信準備画面になりますが、こちらの質問回答はほとんどの人が「いいえ」の回答になるはずです。

マイナンバーカードの認証方法は「ICカードリーダライタ」を選択して、「次へ進む」ボタンをクリックしましょう。

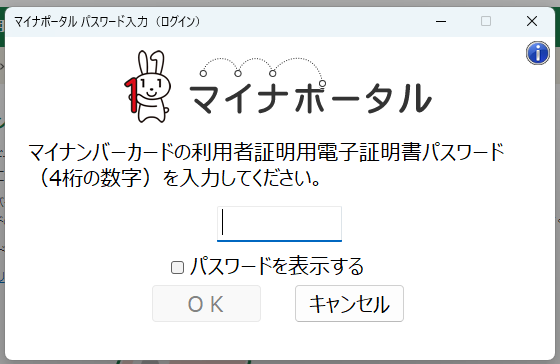

マイナンバーカードをICカードリーダライタにセットして、画面中央下の「マイナンバーカードの読み取り」ボタンをクリックしてください。

するとパスワードの入力を求めるポップアップ画面が出てきますので、役所で設定したマイナンバーカードの「利用者証明用電子証明書パスワード(4桁の数字)」を入力してください。

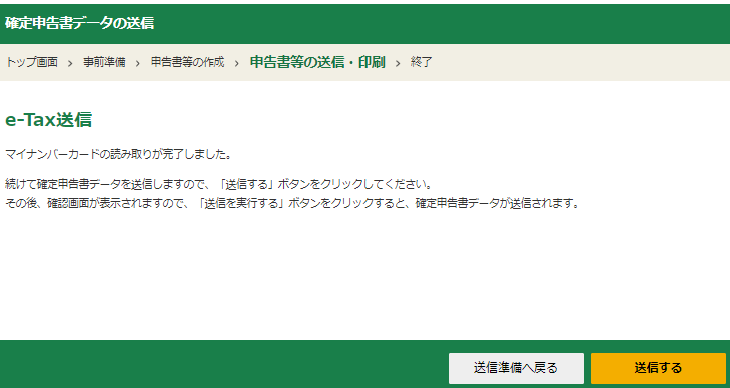

読み取りが完了したら、右下の「送信する」ボタンをクリックしてください。

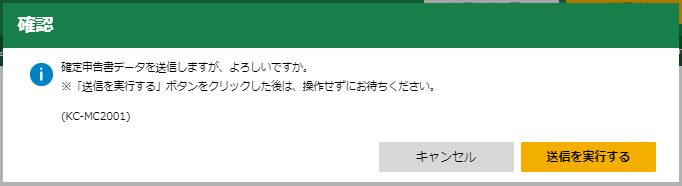

最後に確認のポップアップ画面が出てきますので、「送信を実行する」をクリックすれば、無事にe-Taxによる電子送信が完了します。

5⃣まとめ

以上で初めての消費税申告も、e-Taxで電子申告することができました。

ところどころ難しい専門用語が出てきたものの、所得税の確定申告のあとであればとてもカンタンに感じたと思うのですがいかがでしたでしょうか?

今回は課税事業者であった期間が令和5年10月1日~令和5年12月31日までの3ヵ月間しかなかったので納税額も少なかったですが、令和6年分は丸々1年分課税事業者となるので、同じ2割特例を使っても納税額ははるかに大きくなります。

したがって手間をかけてでも2割特例より原則課税を選んだ方が良い人も増えてくると思いますし、先ほど紹介した次のブログにも余力があれば目を通しておいてください。

インボイス制度の導入によって、納税額が増える以上にこういった作業がどんどん増えていくのが難点ですが、少しでも作業負担を軽減できるように、これからも情報発信を続けていきたいと思います。