電子帳簿保存法とインボイス制度の2つの制度が始まって、どの書類をどうやって保存しなければいけないのか?ルールがかなり複雑になりました。

ルールがコロコロ変わり、あることないこと様々な情報が飛び交っているので、小さな会社の経営者や個人事業主は誰もが混乱しています。

しかし売上が5,000万円以下であれば、簡単な対応で済むような措置がいくつも設けられているため、意外と簡単に対応できます。

そこで今日は、まず電子帳簿保存法について、売上5,000万円以下の会社が最低限やるべき対応をまとめて解説していきます。

(インボイス制度の対応については次回改めて解説します。)

目次

1⃣電子帳簿保存法とは?

電子帳簿保存法とは、税務関係の帳簿や書類をデータで保存する方法を定めた法律で、次の3種類の制度に分かれています。

①電子帳簿保存…パソコンで作成した現金出納帳・仕訳帳・総勘定元帳などの帳簿をデータで保存する制度。

②スキャナ保存…紙で受け取った領収書や請求書などの書類をスキャンして保存する制度。

③電子取引データ保存…インターネットやメールでデータでやりとりした領収書や請求書などに記載されている取引情報を、データのまま保存しなければならない制度。

3つのうち「①電子帳簿保存」と「②スキャナ保存」の制度は対応する義務はありません。帳簿は印刷して紙で保存すれば問題はなく、紙で受け取った領収書や請求書なども紙のまま保存すれば問題ありません。(たまに全部スキャンしてデータ保存しないといけなくなったと思っている人がいますが間違いです。)

したがって、最低限対応が必要な制度は「③電子取引データ保存」のみです。

領収書や請求書など※を紙ではなくデータでやりとりした場合(メールで請求書のPDFを受け取る場合や、AmazonなどのECサイトで領収書PDFをダウンロードできる場合など)に、電子取引データ保存の原則ルールを守ってデータのまま保存しておくか、原則ルールを守るのが難しい場合は、印刷して紙保存も併用するか、どちらかの対応を取ればいいだけです。

※領収書や請求書の他、納品書、注文書、契約書、見積書、送り状などの取引情報が記載されている書類も対象です。

以下それぞれの方法について解説していきますが、売上5,000万円以下であれば原則ルール自体が緩いので、原則ルールを守ってデータのみで保存する方法がおすすめです。

2⃣売上5,000万円以下の会社が最低限やるべき対応

⑴原則ルールによる保存方法(データのみで保存)

データで受け取った領収書や請求書をデータのみで保存するとなると、当然データを改ざんされてしまうリスクや、データを紛失するリスクがあります。

そこで電子取引データ保存のルールができた当時は、データを改ざんできないようなシステムや事務処理規程の整備が必要であったり、請求書等を「日付、金額、取引先」のいずれかで検索できる機能が必要であったり、なかなか厳格なルールが定められていました。

今でもこの原則ルール自体は変わっていないのですが、この制度に対応できない小規模事業者も多かったためか、徐々にルールが緩くなっていきました。

今では基準期間(2年前)の売上が5,000万円以下の場合、税務職員にデータの提出を求められたときに対応できるのであれば、請求書等を検索できる機能はなくても大丈夫になりました。

また、データを改ざんできないようなシステムを整備するのは難しくても、改ざん防止のための事務処理規程はサンプルを国税庁ホームページからダウンロードすれば簡単に作れます。

基準期間の売上が5,000万円以下の場合の原則ルールを改めてまとめると次のとおりです。

電子取引データ保存の原則ルール(基準期間の売上が5,000万円以下の場合)

①改ざん防止のための措置(システムor事務処理規程の整備)をとっていること。

・事務処理規程のサンプル:国税庁ホームページ↓

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021006-031.htm

②ディスプレイ・プリンタ等を備え付けて、データを速やかに見られるようにしていること。

③データの提示・提出ができるようにしていること。

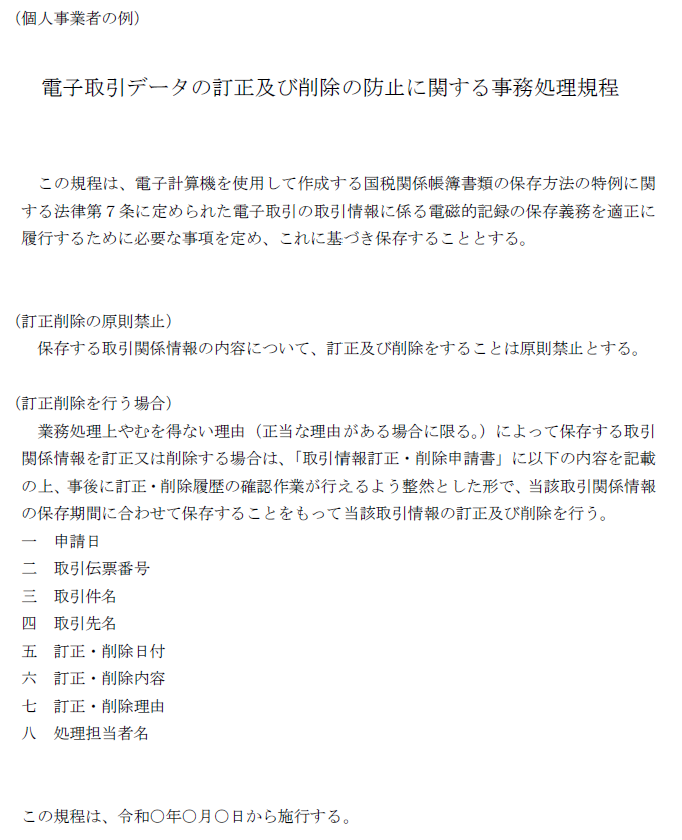

①の国税庁ホームページからダウンロードできる事務処理規程は次のようなもの(個人事業者の例)で、データの訂正削除を原則禁止することや、訂正削除を行う場合の手続きなどがすでに記載されていますので、日付を書き換えればこのまま使うことも可能です。

【国税庁サンプル:電子取引データの訂正及び削除の防止に関する事務処理規程(個人事業者の例)】

(出展:国税庁HP 参考資料(各種規程等のサンプル)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021006-031.htm)

②はパソコンやスマホがあればデータは見られますし、プリンタを持ってなくてもコンビニなどで印刷できれば問題ないので、特に意識しなくても守れるはずです。

③についても検索機能は不要なので、データをすぐに取り出せるようにある程度綺麗に保存しておけば大丈夫です。

保存場所はパソコンのフォルダでもGoogle DriveやDropboxなどのクラウド上のフォルダでも構いませんが、パソコンが故障するリスクを考えるとクラウド保存がおすすめです。

検索機能が不要とはいえ、ファイル名に日付や取引先名ぐらいは入れておかないとデータを見つけられないので、その点だけ気を付けてください。

なお、AmazonなどのECサイトでダウンロードできる領収書等は、ダウンロードできるようになった時点で保存義務が発生します。しかし、検索機能が不要であるため、そのままECサイト上に保存されていればダウンロードしなくても大丈夫です。

(紙の領収書も郵送されてくる場合、データか紙かどちらか一方を保存しておけば問題ありません。)

ただし、電子データは5年~7年保存しなければならないので、Amazonのように過去7年以上の注文履歴が保存されているようなECサイトでなければ、ダウンロードして保存しておく必要があります。

⑵猶予措置による保存方法(データと紙で保存)

原則ルールが守れない「相当の理由」がある場合、請求書等を印刷して紙保存することを認める猶予措置も設けられています。

「相当の理由」には、「システムやワークフローの整備が間に合わない」などの理由も含まれるため、ほとんどの事業者は猶予措置が受けられるはずです。

しかし、この場合でもデータ保存が不要になるわけではなく、税務署にデータの提出を求められたときに対応できるようにしておかなければなりません。もちろん紙で提出を求められたときにも対応できるようにしておく必要があります。

紙保存だけしてデータ保存ができていないと、青色申告の承認の取消対象となる可能性もあると、電子帳簿保存法一問一答に記載されていますので注意してください。

猶予措置を適用してもらえる要件を改めてまとめると次の2点です。

猶予措置の適用要件

①原則ルールに従った電子取引データ保存ができない『相当の理由』があること。

②紙保存している請求書等の提示・提出、データ保存している請求書等のデータの提示・提出ができるようにしておくこと。

原則ルールに比べると、事務処理規程が不要になった代わりに、紙保存が必要になるので、むしろ手間は増えてしまいます。

⑶自社が発行した請求書等の電子データを送信した場合の控えの保存

最後に請求書等をこちらからデータ送信した場合の対応ですが、この場合は送信した請求書等のPDFをそっくりそのまま保存しておかなくても、データベースなどを保存しておくだけで大丈夫です。

電子取引データ保存のルールでは、あくまで請求書等に記載されている取引情報が確認できればよいので、必ずしも相手方とやりとりしたデータそのものを保存しなくても、請求書作成ソフトのデータベースなどから取引情報を抽出できれば問題ありません。

3⃣まとめ

基準期間の売上が5,000万円以下の会社が最低限やるべき電子帳簿保存法の対応は、一文でまとめると、「事務処理規程を作って、データを後で取り出せるように保存しておくだけ」です。

検索機能が不要であるおかげで、ファイル名を細かく入れて管理する必要もなければ、データをそのままECサイトに保存しておくことも可能です。

意外と簡単に対応できることがご理解頂けたのではないでしょうか。

ここまでルールを緩くするのであれば、印刷して紙保存だけでもOKにすればよかったのに…と思うぐらいです。

でもまあ決まってしまったものは仕方ありませんので、できる限りの対応はしていきましょう。