6つの年収の壁について解説した前回の記事は、YouTubeでも23万回再生を超えた人気企画となり、とてもわかりやすいというコメントをたくさんいただきました。

しかし、令和7年度税制改正大綱で103万円の壁が『123万円の壁』に引き上げられることになり、これによって他の壁の金額も変わってしまうことがほぼ決定したので、今日は新たな6つの壁について解説していきます。

最近は副業をしている人も多いので、収入の判定はどうやってやるのか?壁を超えるとどのぐらい負担が増えるのか?超えるならどのぐらい超えたら損しないのか?具体的な金額までわかりやすく解説していきますね。

目次

1.税制改正大綱で変わる『6つの年収の壁』

税制改正大綱の具体的な内容は、所得税の基礎控除が48万円→58万円に、給与所得控除が最低55万円→最低65万円に引き上げられるというものです。

基礎控除58万円と給与所得控除65万円を合わせると123万円(改正前は基礎控除48万円+給与所得控除55万円=103万円)になるので、扶養の妻が働いても年収123万円以下※であれば、妻自身に所得税はかかりません。

※税制改正時に年収約200万円以下の場合の基礎控除額が58万円→95万円に増額されたため、年収160万円以下であれば、妻自身に所得税がかからなくなりました。

また、これに合わせて夫が配偶者控除や扶養控除が受けられるかどうかのラインも、配偶者や子供が年収123万円(合計所得58万円)以下※であるかどうかで判定されるようになります。

※こちらは年収160万円以下に増額されたわけではなく、123万円のままでした。

その結果、長らく慣れ親しんできた103万円の壁は完全になくなり、『123万円の壁』に生まれ変わります。

さらに、給与所得控除が10万円増えたので、夫の配偶者特別控除が減少し始める150万円の壁は『160万円の壁』に変わり、配偶者特別控除が0円になる201万円の壁は『216万円の壁※』に上がりそうです。

※税制改正の結果、予想とは違って201万円の壁のままでした。

加えて、所得税ではなく住民税の方に目を向けると、住民税が非課税となるか否かの100万円の壁についても、給与所得控除が10万円増えれば『110万円の壁』に変わる見込みです。

とはいえ前回の記事でも解説したとおり、これらの税金の壁は、壁を超えたらいきなり税額が跳ね上がるような大きな壁ではなく、むしろそうならないような工夫がされています。

したがって、超えてはいけない壁というか、超えると一気に負担が大きくなる壁は、前回と変わらず社会保険の『130万円の壁』(勤務先が51人以上の企業なら『106万円の壁』)のみです。

もちろん超えたらダメというわけではありませんが、社会保険の壁を超えると、妻自身が社会保険に入って社会保険料を負担しないといけなくなるため、負担が一気に重くなってしまいます。

なお、106万円の壁は撤廃される予定ですが、撤廃の時期は2026年10月頃を想定されており、まだ先の話です。

今日はこれらの新たな6つの壁の内容と、壁を超えるとどのぐらい負担が増えるのか、具体的な金額まで詳しく解説していきます。

2.住民税の壁(110万円の壁)

⑴110万円の壁とは?

住民税には誰でも同じ金額を支払う『均等割』と、稼ぎに応じて所得の10%を支払う『所得割』の2種類がありますが、均等割すら支払わなくてよくなる『非課税限度額』が自治体によって年収93万円~100万円の間で定められています。

これを超えると住民税の支払いが必要になるため、これまで『100万円の壁』と呼ばれてきました。

今回の改正で給与所得控除が10万円増えると、非課税限度額も年収103万円~110万円の間に増えるため、『110万円の壁』に変わる見込みです。

⑵壁を超えたときに増える負担の金額

『110万円の壁』を超えると支払が必要になる均等割は最低4,000円、一緒に徴収される森林環境税1,000円※と合わせると最低5,000円になります。多少上乗せされる自治体もありますが大差はありません。(私が住んでいる京都市は5,600円です)

※森林環境税は国税なので、厳密に言えば住民税均等割と若干非課税限度額が異なります。

所得割は給与所得控除65万円や住民税の基礎控除43万円※など(合計108万円)を超える部分に10%かかるだけなので、例えば年収120万円で他に控除がなければ、所得割は(120万円-108万円)×10%=12,000円程度です。生命保険料控除などの他の控除があればさらに金額は下がります。

※所得税の基礎控除は48万円→58万円に引き上げられますが、住民税の基礎控除は43万円のままのようです。

また、細かく言えばそこから調整控除が最大2,500円※差し引かれるため、これらを合計すると14,500円(均等割・森林環境税5,000円+所得割12,000円-調整控除2,500円)になります。

※住民税の合計課税所得が200万円以下の場合。

このように、110万円の壁を10万円超えたとしても、増える住民税負担は合計15,000円前後ですし、壁を気にして仕事量を抑えるようなことまでする必要はないでしょう。

※ただし、扶養の妻ではなく、単身世帯や夫の収入がない人で、住民税非課税世帯だけが受けられる国民健康保険料や高額療養費の軽減などの優遇措置を受けている人は、この壁を超えると優遇措置が受けられなくなるので要注意です。

3.所得税の壁(123万円の壁)

⑴123万円の壁とは?

こちらは冒頭で説明したとおり、妻の年収が改正後の基礎控除58万円と給与所得控除65万円を合わせた123万円を超えると、妻自身に所得税がかかるようになるので、『123万円の壁※』と呼ばれています。

※税制改正時に年収約200万円以下の場合の基礎控除額が58万円→95万円に増額されたため、年収160万円以下であれば、妻自身に所得税がかからなくなりました。(扶養か否かの判定は年収123万円のまま)

夫の方は妻が年収123万円を超えると、配偶者控除38万円が受けられなくなりますが、その代わりに配偶者特別控除38万円が受けられるので、壁を少し超えたぐらいでは夫の税額は増えません。

また、大学生の年代にあたる19歳以上23歳未満の子が年収123万円を超えると、特定扶養控除63万円が受けられなくなりますが、今回の改正で特定親族特別控除(仮称。配偶者特別控除の大学生版のようなもの)63万円が受けられることになりそうなので、こちらのケースでも壁を少し超えたぐらいでは夫の税額は増えません。

したがって夫の方の税額が増えるのは、扶養している『19歳以上23歳未満ではない子』や『親』などの親族の年収が123万円を超え、扶養控除が受けられなくなるケースぐらいです。

⑵壁を超えたときに増える負担の金額

所得税も年収123万円を超えた部分に5%※かかるだけですので、例えば10万円超えた年収133万円であれば、かかる所得税は(133万円-123万円)×5%=5,000円程度です。

※所得税率は所得によって5%~45%と大きく変化しますが、およそ年収380万円以下であれば5%の範囲内です。

社会保険料控除や生命保険料控除などの他の所得控除があれば、所得税はさらに小さくなります。

123万円の壁を10万円超えても増える所得税負担は5,000円程度であれば、もはや壁というより段差ぐらいのものでしょう。

4.社会保険の壁(106万円の壁・130万円の壁)

それではいよいよ社会保険の壁の解説に移りますが、妻の勤務先の従業員数が51人以上か50人以下か?妻が個人事業主(または副業あり)なのか?で事情が大きく異なりますので、それぞれにわけて解説します。

⑴妻の勤務先が51人以上の企業の場合(106万円の壁)

①106万円の壁とは?

2024年10月から、従業員数51人以上の企業では、次の4つの要件を満たした時点で社会保険の加入対象になってしまいます。

✅所定内賃金※が月額8.8万円以上

※実際に支給された給与の額ではなく、雇用契約書等に定められている毎月の基本的な給与や手当のことをいうため、残業代や賞与などは含みません。また、最低賃金の対象とならない通勤手当・家族手当・皆勤手当なども含みません。

✅所定労働時間※が週20時間以上

※実際の労働時間ではなく、雇用契約書等に定められている、通常の週に勤務すべき時間のことをいうため、残業時間は含みません。ただし、実労働時間が2ヵ月連続で週20時間以上となり、その状態が続くと見込まれる場合には、3か月目から保険加入となります。

✅2ヵ月を超える雇用の見込みあり

✅学生でない

月額賃金8.8万円は年収で言えば105.6万円となるため、これが『106万円の壁』と呼ばれています。

この壁を超えると、社会保険上の夫の扶養から外れ、妻自身が社会保険に加入して保険料を負担しないといけなくなります。

また、上記の4つの要件を満たしていなくても、賞与の金額が大きかったり、副業の収入があったりして130万円の壁を超えてしまうと扶養から外れるケースもります。

なお、106万円の壁は2026年10月に撤廃される予定ですが、これは最低賃金が上がって、週20時間以上働いたら自動的に月額8.8万円以上になることが増えたからです。

週20時間以上の要件は残るため、『週20時間以上の壁』に変わるだけの話です。

②壁を超えたときに増える負担の金額

社会保険料は半分会社が負担してくれるとはいえ、自己負担分だけでも給与の約14%~15%かかります。

年収106万円の場合、単純計算で106万円×15%=159,000円もの社会保険料が給与から天引きされることになります。

税金と違って106万円を超えた部分の15%ではなく、毎月の給与(厳密に言えば社会保険上の標準報酬月額)全額に対して15%かかるので、負担が大きくなります。

壁を超えたら急に159,000円も負担が増えるのであれば、最初から壁を超えないような働き方を希望する人が増えるのも無理はありません。

これを防ぐために、月の給与が13万円未満、年収156万円に届かないうちは、企業側が社会保険料を多く負担するような制度が検討されていますが、まだ確定はしていません。

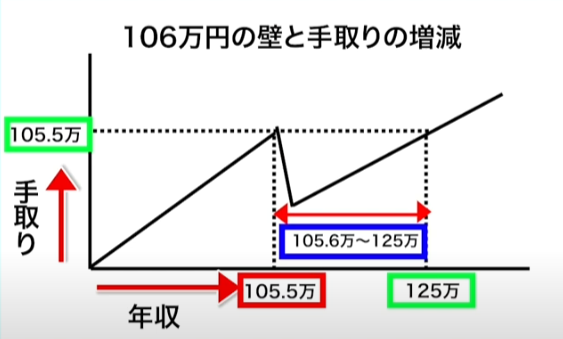

壁を超える直前の年収105.5万円より、社会保険料や税金を引いたあとの手取りを多くするためには、およそ年収125万円以上稼ぐ必要があるため、その間の年収105.6万円~125万円あたりはかえって手取りが少なくなってしまいます。

※あくまでシミュレーション結果ですので、計算条件を変えれば多少結果も変動します。

③社会保険に加入するメリット

もちろん社会保険に加入すると、将来もらえる年金が増えるメリットはあります。

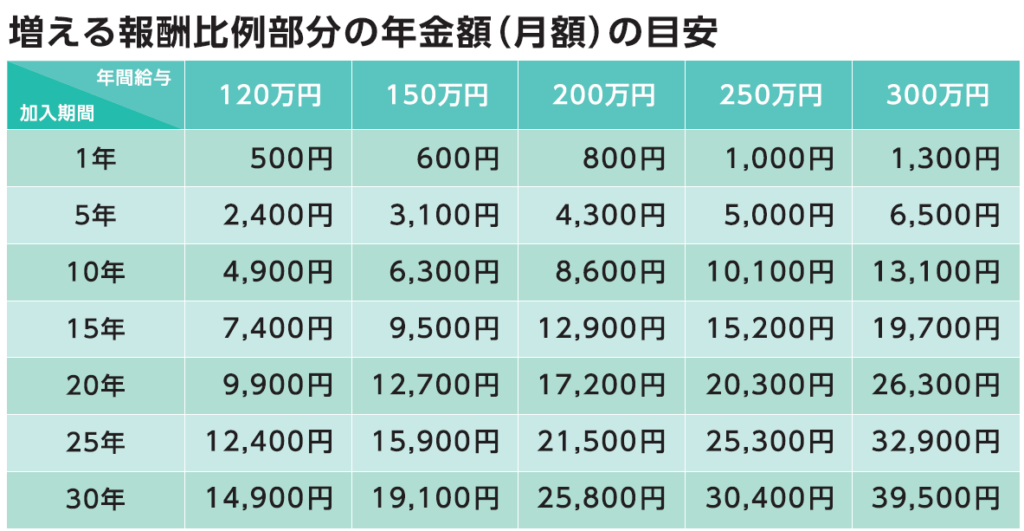

しかし、年収120万円で1年間加入したところで、次の表のとおり増える年金は月額500円(年額6,000円)程度なので、かなり長生きできない限り負担増のデメリットの方が大きいです。

【表1:増える年金額(月額)の目安】

(出展:日本年金機構ガイドブック「パート・アルバイトのみなさまへ 配偶者の扶養の範囲内でお勤めのみなさまへ)

社会保険料の支払い約15%のうち、5%程度は厚生年金ではなく健康保険料なので、支払いの方がリターンより大きくなってしまうのも当然です。

社会保険に加入すれば傷病手当金や出産手当金がもらえる医療メリットもあるので、支給対象になればそれなりにメリットも大きいですが。

⑵妻の勤務先が50人以下の企業の場合(130万円の壁)

①130万円の壁とは?

50人以下の企業に勤務している場合、現時点では106万円の壁はありませんが、妻が年収130万円以上※になると、夫の社会保険上の扶養から外れないといけなくなるのが『130万円の壁』です。

※60歳以上の場合は180万円以上です。また、夫の年収の1/2以上の収入になってしまうと、壁に到達していなくても扶養から外れます。

この場合、妻は自分で国民健康保険と国民年金に加入するか、勤務先が社会保険の適用事業所で、週30時間以上(正社員の3/4以上)勤務するなどの加入要件を満たせば、勤務先で社会保険に加入することになります。

なお、社会保険の年収130万円以上の判定は、税金のように1月~12月の収入で判定するのではなく、年間の見込み収入額で判定します。

したがって、年の途中でも昇給して給与月額が108,334円以上になった場合など、その時点から1年間の見込み収入額が130万円以上になれば、加入対象になることもありますのでご注意ください。

ただし、年収130万円を超えても、職場の人手不足などによる一時的な収入増であることを証明する証明書を勤務先の事業主に発行してもらえれば、夫の扶養にとどまることができます。

この場合、2年連続までなら130万円を超えても扶養に入り続けることができ、特に上限額も定められていません。

そのため、2年連続でものすごく収入が高かったとしても、3年目が130万円未満であれば、制度上は問題なく扶養にとどまることができます。

②壁を超えたときに増える負担の金額

A.勤務先で社会保険に加入した場合

106万円の壁と似たような説明になりますが、年収130万円の場合、単純計算で130万円×15%=195,000円もの社会保険料が給与から天引きされることになります。

130万円を超えた部分の15%ではなく、毎月の給与(厳密に言えば社会保険上の標準報酬月額)全額に対して約15%かかります。

社会保険料控除が受けられるため、逆に税金の額は23,000円ほど下がりますが、それでも手取りは172,000円も少なくなってしまいます。

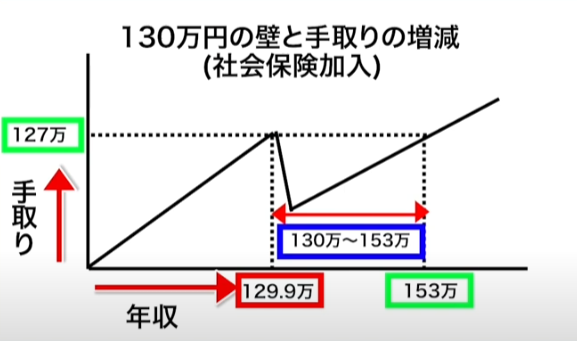

壁を超える直前の年収129.9万円より手取りを多くするためには、およそ年収153万円以上稼ぐ必要があるため、その間の年収130万円~153万円あたりはかえって手取りが少なくなってしまいます。

※あくまでシミュレーション結果ですので、計算条件を変えれば多少結果も変動します。

もちろん社会保険に加入すると、将来もらえる年金は増えますが、年収120万円~150万円で1年間加入したところで、【表1:増える年金額(月額)の目安】のとおり増える年金は月額500円~600円(年額6,000円~7,200円)程度です。(傷病手当金や出産手当金がもらえる医療メリットもあります。)

B.自分で国民健康保険と国民年金に加入した場合

国民健康保険は、1世帯あたりにかかる『平等割』、1人あたりにかかる『均等割』、世帯の稼ぎに応じてかかる『所得割』の3種類があり、世帯に40歳~64歳の人がいれば介護保険料分いずれも金額が上がります。

所得割は住民税と似ていて、給与所得控除65万円や基礎控除43万円を合わせた108万円を超える部分に10%~13%程度かかりますが、その他の所得控除(社会保険料控除や生命保険料控除など)は住民税と違って差し引いてもらえません。

年収130万円で、私と同じ京都市在住、介護保険料がかからない40歳未満、世帯の人数は1人で試算したところ、平等割は22,540円、均等割は34,990円、所得割は(130万円-65万円-43万円)×10.47%=23,034円、合計約80,500円となりました。

※令和6年度の国民健康保険料で試算しています。また、世帯全員の所得が低ければ、平等割と均等割が2割~5割減額される可能性もありますが、ここでは考慮していません。

また、国民年金は全員一律で月額16,980円(令和6年度)、年間203,760円なので、上記の国民健康保険と合わせると284,260円となります。

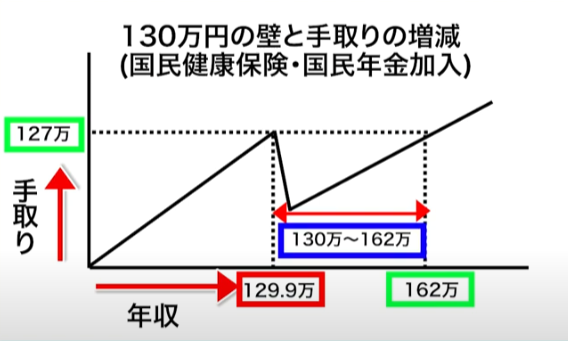

社会保険料控除が受けられるため、逆に税金の額は23,000円ほど下がりますが、それでも手取りは261,260円も少なくなってしまいます。

壁を超える直前の年収129.9万円より手取りを多くするためには、およそ年収162万円以上稼ぐ必要があるため、その間の年収130万円~162万円あたりはかえって手取りが少なくなってしまいます。

※あくまでシミュレーション結果ですので、計算条件を変えれば多少結果も変動します。

また、こちらは将来もらえる年金が増えるわけでもないので、どうせ130万円の壁を超えるなら、できれば勤務先で社会保険に加入できるぐらい働きたいところです。

⑶妻が個人事業主(または副業あり)の場合(130万円の壁)

①個人事業主も社会保険の壁は130万円

社会保険の130万円の壁は全員共通の壁なので、個人事業主も130万円の壁を超えると夫の扶養から外れ、自分で国民健康保険と国民年金に加入することになります。

副業をしている人についても、メインの勤務先の給与収入だけでは106万円の壁や130万円の壁を超えなくても、別の会社の給与収入や、自分で個人事業をしている事業収入などをあわせると130万円の壁を超える場合、やはり扶養から外れて国民健康保険と国民年金に加入することになります。

また、社会保険上の収入には、税金があまりかからない年金や失業給付、傷病手当金や出産手当金なども含まれてしまいますので、これらの収入も合わせて130万円以上(または夫の年収の1/2以上)になるかどうかを判定してください。

130万円の壁の内容や、壁を超えるとどのぐらい負担が増えるのかは、「⑵妻の勤務先が50人以下の企業の場合(130万円の壁)」の解説を参照してください。

会社勤務と違う点は、一時的な収入増であっても、事業主の証明をもらって夫の扶養に入り続けるようなことはできないところです。

残念ながら130万円の壁を超えると、すぐに扶養から外れないといけなくなります。

②個人事業主の社会保険上の収入の判定

個人事業主の場合、難しいのは収入が130万円以上かどうかの判定で、収入を『売上高』で判定するのか?経費を差し引いた後の『利益』で判定するのか?青色申告特別控除も差し引いた『事業所得』で判定するのか?といった問題が生じます。

結論から言えば、上記のいずれでもなく、概ね売上高から売上原価を差し引いた『粗利益』の部分で判定されことが多いです。

・売上高-売上原価=粗利益⇐ここ?

・粗利益-売上原価以外の必要経費=利益

・利益-青色申告特別控除=事業所得

なぜこのような曖昧な結論になるのかというと、法律で判定方法が細かく定められていないからです。

昭和61年4月1日に社会保険庁から出された通知に「事業所得などの収入金額から差し引くことができる経費は、社会通念上明らかに所得を得るために必要と認められる経費に限る」と書かれていて、いまだにこれに基づいて収入が判定されています。

・社会保険上の事業収入=売上高-直接必要経費?

算式にするとこのように書かれることが多いですが、ではこの直接必要経費に売上原価以外の必要経費はどこまで含めてよいのか?というのはこの通知には記載がありません。

日本年金機構のQ&Aにも「売上原価は認める、減価償却費は認めない、一律な整理には馴染まない」といったことが書いてあるだけです。

そこで過去に何度か年金事務所などに問い合わせたところ、「仕入れなどの売上原価は認めますが、それ以外の経費は認められません」といった回答をされることがほとんどでした。

法律で定められていない以上、柔軟に売上原価以外の経費も直接必要経費として認めてもらえる可能性もありますが、私の経験上は事務的に粗利益の部分で判定されることが多かったので注意してください。

なお、不動産収入がある場合も、事業収入と同じく、売上高から直接必要経費を差し引いて判定することになります。

5.配偶者特別控除の壁(160万円の壁・201万円の壁)

所得税の123万円の壁のところで解説したとおり、妻が年収123万円を超えると夫の方の配偶者控除38万円が受けられなくなりますが、その代わりに配偶者特別控除38万円が受けられるので、壁を少し超えたぐらいでは夫の税額は増えません。

しかし、次の表のとおり妻が合計所得95万円(年収160万円)を超えると配偶者特別控除の額も減少していき、合計所得133万円(年収201万円程度※)を超えると配偶者特別控除も受けられなくなります。

※投稿当初は年収216万円程度と記載(給与所得控除が65万円であった頃の計算方法で推定)していましたが、税制改正の結果、給与所得控除額の下限が55万円→65万円に増えただけでしたので、改正前の201万円の壁のまま変わらずでした。

【表2:配偶者特別控除の金額(所得税)】

(出展:国税庁HP 配偶者特別控除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm)

※夫の合計所得が900万円(年収1,095万円~1,110万円)を超えると配偶者控除も配偶者特別控除も金額が減少していき、合計所得が1,000万円(年収1,195万円~1,210万円)を超えると控除は受けられなくなるため、夫(控除を受ける本人)の合計所得も表に記載されています。

これが『160万円の壁』と『216万円の壁』の正体です。

壁を超えると一気に夫の納税額が増えるわけではなく、むしろそうならないよう控除額が徐々に減少する工夫がされているため、こちらも壁というより階段ぐらいのもので、あまり気にする必要はないでしょう。

なお、壁を超えるとどのぐらい夫の負担が増えるかのシミュレーションは、夫の収入によって大幅に変わりますし、住民税の配偶者特別控除もあって複雑なので割愛します。

6.まとめ

今日は新たな6つの壁について解説しましたが、超えると負担が一気に増える壁は、前回と変わらず社会保険の130万円の壁(妻の勤務先が51人以上の企業の場合は106万円の壁)のみです。

その他の4つの税金の壁(妻に住民税がかかり始める110万円の壁、妻に所得税がかかり始める123万円の壁、夫の配偶者特別控除が減少する160万円の壁と216万円の壁)については、壁を超えても負担は少しずつしか増えないので、あまり気にする必要はないでしょう。

『妻が超えてはいけない年収の壁』というタイトルになっているので、「負担が増える以上に稼げばよい話でしょ?」「みんなが社会保険料を払わないと年金制度が成り立たないでしょ?」といったコメントをYouTubeでいくつかいただきましたが、私もこういった意見に異論はありません。

しかし今日の解説のとおり、社会保険の壁を20~30万円超えたぐらいだとかえって手取りが減ってしまうこともあり、扶養のパートタイマーにとっては数ヶ月ただ働きになるようなものなので、壁を超えてもよいものか、慎重に検討せざるを得ないのも事実です。

そこで検討しようにも複雑すぎてわけがわからない人が多いと思い、こちらの記事にわかりやすくまとめさせていただきました。

ただ具体的な金額まで詳しく書いたので、一読しただけで全部理解するのは難しいと思います。

この記事を保存しておいて、わからなくなったら見返せるようにしておいてくださいね。