今年もあっという間に年末が近付いてきまして、「ふるさと納税やらなきゃ」って皆が焦り出す時期ですね。

そして皆が毎年つまづくのが、いくらまでふるさと納税していいものか、上限がわからない問題です。笑

上限額のシミュレーションって言われると難しいイメージがありますが、シミュレーションサイトに数字を3つほど打ち込むだけですぐわかるので、実は超カンタンで誰でもできるものなんです。

それなのに皆がつまづいてしまうのは、そのサイトがどこにあるのか、その3つの数字がどこに書いてあるのか、などを知らないからです。

とはいえシミュレーションだけ説明するのも間違いのもとですので、まずふるさと納税の制度の内容や上限額の計算方法を説明した上で、最後に上限シミュレーションのやり方を解説していきます。

目次

ふるさと納税とは?

ふるさと納税とは、自治体に対する寄付金のうち、2,000円を超える部分を所得税・住民税から全額控除してくれる制度です。

例えば、5万円ふるさと納税した場合、所得税・住民税が4万8,000円安くなるので、自己負担は実質2,000円で返礼品がもらえます。

ただし、税額控除してもらえる金額には上限があり、上限を超えて寄付すると、所得税・住民税は安くなりません。

とはいえ、もし上限を超えて寄付をしても、普通に返礼品をお買い物しているのと似たようなものなので、めちゃくちゃ損するというわけではありません。

しかし、ふるさと納税の返礼割合は3割以下と地方税法で定められているため、自治体が3,000円以下で仕入れたものを10,000円で買う計算になるので、ものにもよりますがお得な買い物である可能性は低いです。

ふるさと納税の上限額の計算方法

ふるさと納税は3段階に分けて所得税・住民税から控除されていく仕組みになっています。

まず①所得税から寄付金控除されたあと、②住民税から寄付金控除され、最後に①、②では控除しきれなかった残額を、③ふるさと納税特有の控除として控除します。

※ワンストップ特例制度を使う場合は住民税のみから控除されます。

そして、この③の上限額が「住民税の所得割の2割」と決まっています。

言葉で説明しただけではイメージしづらいので、5万円ふるさと納税した場合の計算過程を数字を入れて説明していきます。

①所得税からの寄付金控除

まず1つ目の段階では、他の寄付金と同じように、所得税から所得控除されます。

5万円ふるさと納税した場合、そこから2,000円を引いた48,000円所得が減るので、所得税を10%納めている人であれば、48,000円×10%で4,800円所得税が安くなります。

所得税の税率は稼ぎによって変わるので、この金額は人によって変わります。

②住民税からの寄付金控除

次に2つ目の段階で、これも他の寄付金と同じように、住民税からも控除されます。

住民税の税率は10%固定なので、5万円ふるさと納税したのであれば、先ほどと同じような計算式(50,000-2,000円)×10%で4,800円住民税も安くなります。

③ふるさと納税特有の控除

ここまでで合わせて9,600円所得税・住民税が安くなりましたが、ふるさと納税の場合は5万円寄付したら48,000円税金が安くなるはずですので、まだあと38,400円税金を引いてもらう必要があります。

これは3つ目の段階で、ふるさと納税特有の控除として、残額38,400円を住民税から控除します。

ただし、この③ふるさと納税特有の控除の上限額が「住民税の所得割の2割」と決まっています。

たとえば住民税の所得割を20万円払っている人であれば、その2割は4万円となるため、38,400円全額控除してもらえます。

しかし、住民税の所得割の金額が10万円の人であれば、その2割は2万円なので、2万円までしか控除してもらえず、上限を超えてしまったことになります。

上限額を正確に求めるのは難しい

このように計算過程が複雑なので、③ふるさと納税特有の控除の上限額が「住民税の所得割の2割」とわかったところで、結局ふるさと納税はいくらまでできるのか?という意味での上限額は、所得税と住民税の申告書を両方作成して計算でもしない限りはわかりません。

とはいえ、大体の上限額であればシミュレーションサイトを使えば簡単に計算できますので、この計算方法を正しく理解する必要はなく、次の上限シミュレーションのやり方だけ覚えてもらえれば十分です。

ふるさと納税の上限シミュレーション

次のさとふるのシミュレーションサイトを使って上限シミュレーションを行いますが、給与所得者で確定申告をしていない方と、個人事業主・副業のある方で確定申告をしている方でやり方が変わります。

☆さとふる:ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表

https://www.satofull.jp/static/calculation01.php

給与所得者の方

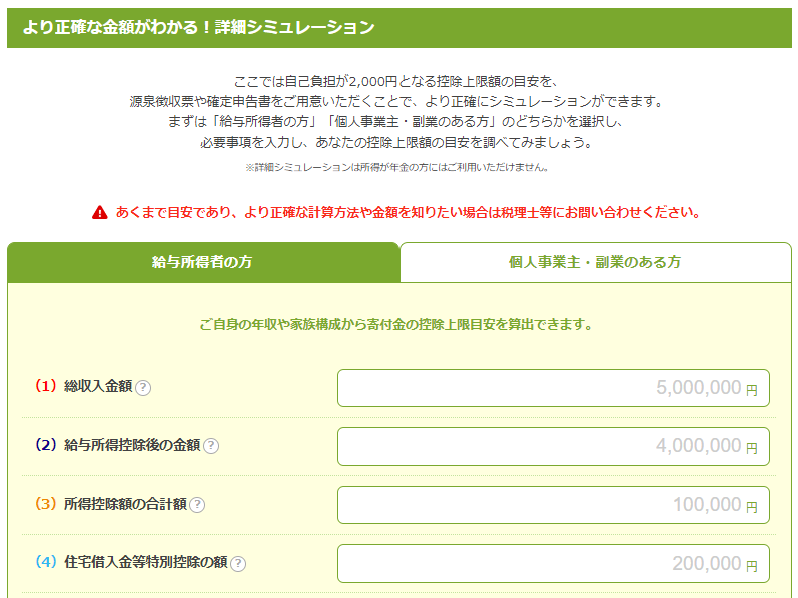

上記シミュレーションサイトの『より正確な金額がわかる!詳細シミュレーション』の部分の左側『給与所得者の方』を選択すると、次の4つの項目が表示されます。

⑴総収入金額

⑵給与所得控除後の金額

⑶所得控除額の合計額

⑷住宅借入金等特別控除の額

図1:さとふる詳細シミュレーション/給与所得者の方↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

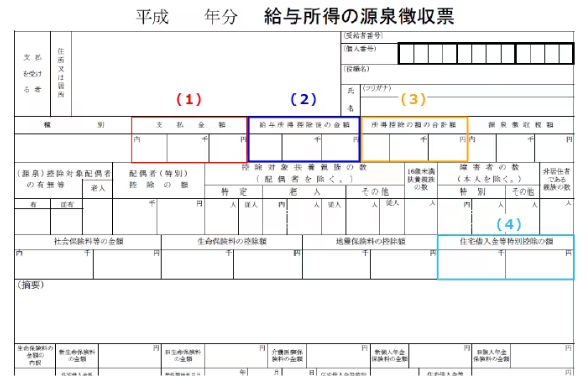

これらの金額はすべて前年の『給与所得の源泉徴収票』に記載されていますので、源泉徴収票からこれらの金額を入力すれば、上限目安が表示されます。

※住宅ローン控除を受けていない場合は、⑷の金額は記載不要です。

図2:給与所得の源泉徴収票↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

図3:シミュレーション結果イメージ↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

なお、前年より年収が大きく増減している場合は、⑴総収入金額に今年の年収の見込み額を入力してください。

また、⑵給与所得控除後の金額については、次の国税庁の給与所得控除のページから給与所得控除額を計算し、⑴から差し引いた金額を入力してください。

☆国税庁:給与所得控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

個人事業主・副業のある方

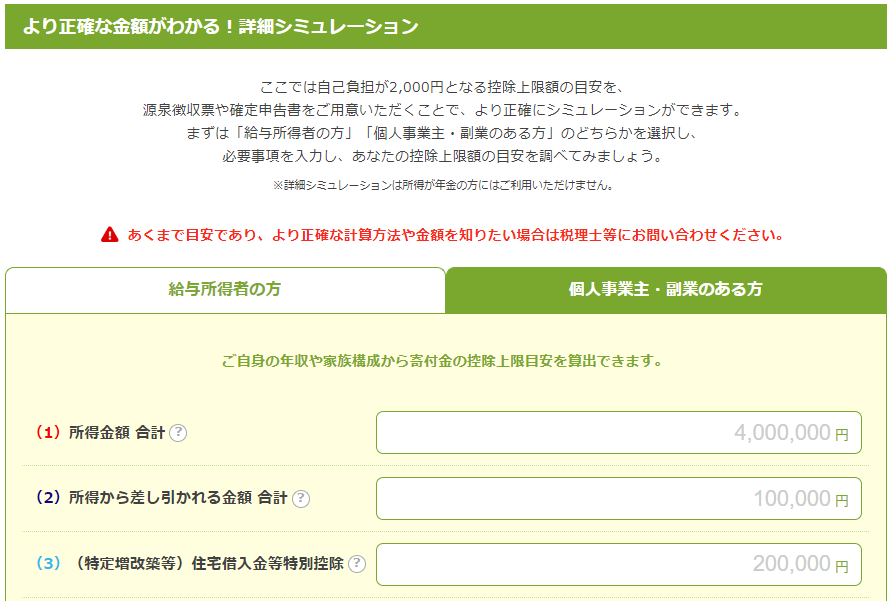

上記シミュレーションサイトの『より正確な金額がわかる!詳細シミュレーション』の部分の右側『個人事業主・副業のある方』を選択すると、次の3つの項目が表示されます。

⑴所得金額 合計

⑵所得から差し引かれる金額 合計

⑶(特定増改築等)住宅借入金等特別控除

図4:さとふる詳細シミュレーション/個人事業主・副業のある方↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

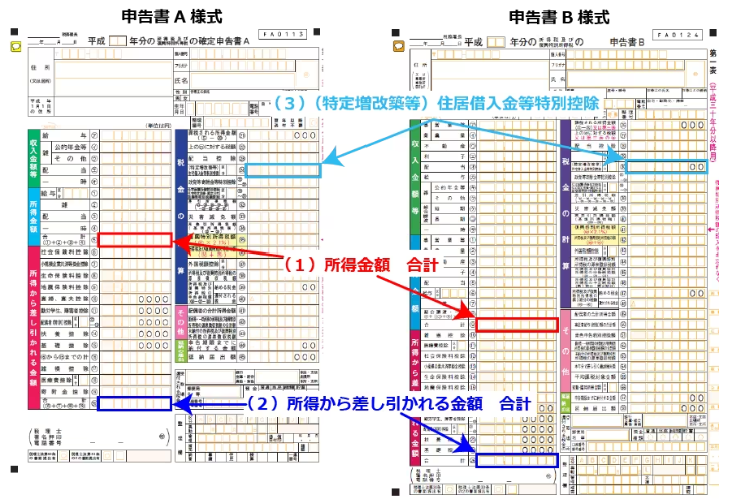

これらの金額はすべて前年の『確定申告書』に記載されていますので、確定申告書からこれらの金額を入力すれば、上限目安が表示されます。

※住宅ローン控除を受けていない場合は、⑶の金額は記載不要です。

図5:確定申告書↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

図6:シミュレーション結果イメージ↓

(出展:さとふる ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 https://www.satofull.jp/static/calculation01.php)

なお、前年より所得や所得控除額が大きく増減している場合は、⑴所得金額 合計には今年の所得の見込み額(事業所得のみの場合は総収入金額-必要経費-青色申告特別控除額)を入力してください。

また、⑵所得から差し引かれる金額 合計には今年の所得控除額の見込み額を入力してください。

まとめ

このように図解を使って数字の入力箇所をお見せすれば、実は超カンタンに上限シミュレーションができることをご理解頂けたでしょうか?

もし上限を超えてしまってもめちゃくちゃ損するわけではありませんので、こうやって大体の上限目安がわかればそれで十分です。

たった2,000円の自己負担で返礼品がもらえるありがたい制度ですので、ぜひ上限いっぱいまで活用してください。

P.S.

年末に一気にふるさと納税すると、冷凍庫がパンパンで入りきらなくなったり、翌年の収穫時期に食べきれないほどのフルーツが大量に届いたりするのでご注意ください。