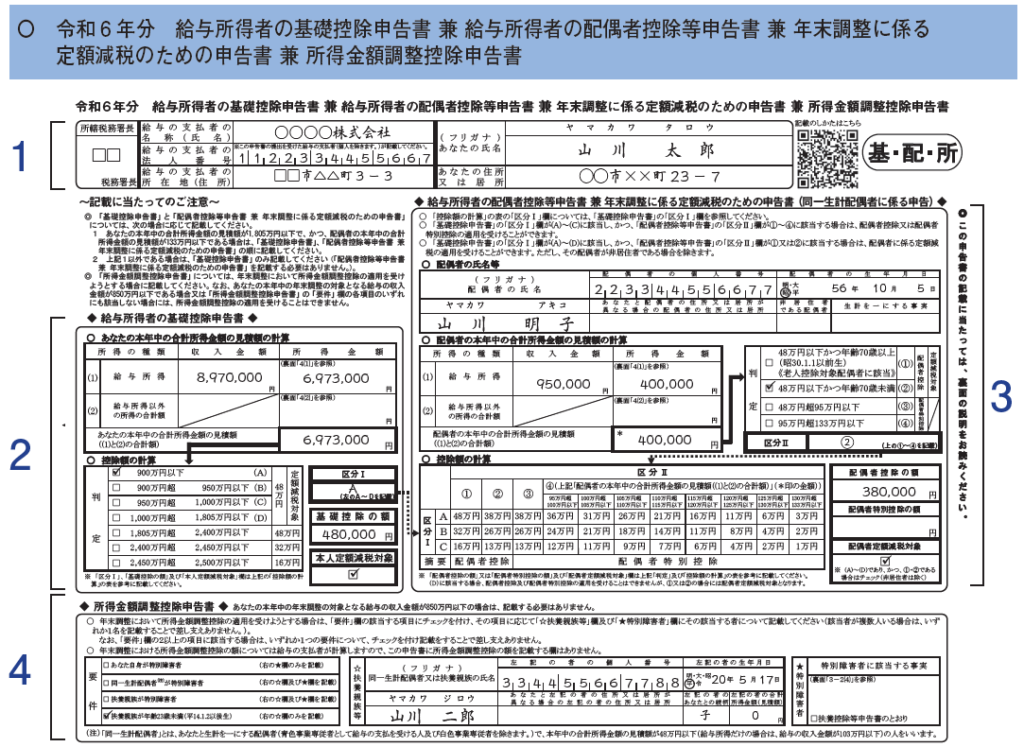

基礎控除申告書の正式名称は、「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」という長ったらしいもので、3つの申告書が一つにまとめられています。

昔は配偶者を扶養している人だけが書く「配偶者控除等申告書」だけでしたが、2020年に基礎控除を10万円増やす(38万円→48万円)改正があったときに、基礎控除に所得制限(所得が2,400万円を超える人は基礎控除が減額)が設けられたので、「基礎控除申告書」に合計所得を全員が記入しないといけなくなりました。

また、この改正のときに給与所得控除は逆に10万円減ったのですが、年収が850万円を超える人は給与所得控除が10万円以上減って負担増となったので、年収が850万円を超える人のうち、特別障害者や23歳未満の扶養親族がいる人の負担を減らす「所得金額調整控除申告書」も加わりました。

さらに今年に限っては定額減税があるため、配偶者控除等申告書は「定額減税のための申告書」も兼ねた書類となり、ますますわかりにくい書類となっています。

そこで今日は、この3つの申告書について、国税庁の記入例をもとに、記入が必要な人は誰なのか?どうやって記入すればよいのか?一つ一つわかりやすく解説していきます。

次の記入例のとおり4つのブロックにわけて、1.氏名・住所などの記入、2.基礎控除申告書、3.配偶者控除等申告書兼定額減税のための申告書、4.所得金額調整控除申告書の順番で解説していきます。

・基礎控除申告書や記載例のダウンロードはこちら↓

国税庁ホームページ:各種申告書・記載例(扶養控除等申告書など)

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

目次

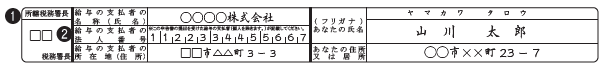

1.氏名、住所などの記入

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

左半分の❶所轄税務署長、❷給与の支払者の名称などは会社側が記入してくれますので、右半分のあなたの氏名と住所を記入しましょう。

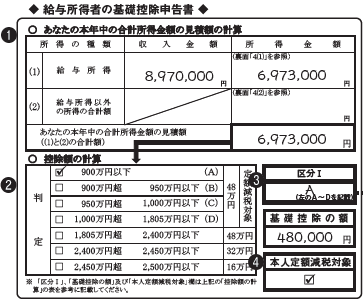

2.給与所得者の基礎控除申告書の記入

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

☆記入が必要な人…年末調整の対象となる人全員。

❶あなたの本年中の合計所得金額の見積額の計算

あなた本人の合計所得金額が900万円(給与収入のみなら年収1,095万円※)を超えると配偶者控除か配偶者特別控除が減額され、2,400万円を超えると基礎控除が減額されていくため、令和6年中の所得の見積額を記入する必要があります。

※特別障害者や23歳未満の扶養親族がいる人は年収1,110万円

したがって合計所得金額が900万円以下で、他に収入がない人は多少金額を間違えても年末調整の計算に影響はありません。

⑴給与所得

左側の「収入金額」の欄に令和6年の年収の見積額を記入し、右側の「所得金額」の欄に収入金額から計算した給与所得の金額を記入します。

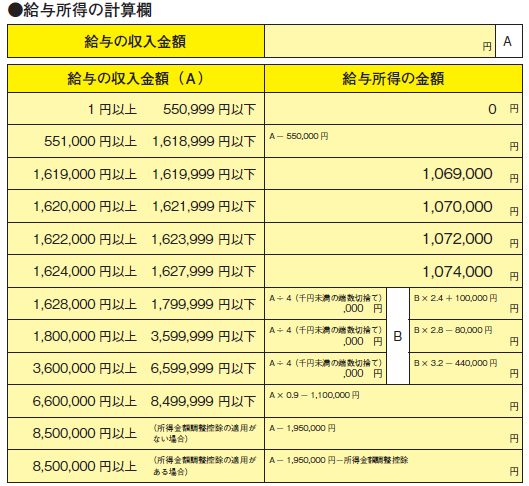

計算は次の「●給与所得の計算欄」に従って行います↓

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

例えば年収400万円であれば、Aが400万円、Bは100万円(A÷4)、給与所得は276万円(B×3.2-440,000円)となります。

記入例のとおり年収897万円であれば、Aが897万円で、給与所得は6,973,000円(A-1,950,000円-所得金額調整控除47,000円(注))となります。

(注)所得金額調整控除の額は次の①、②の合計額です。

① (給与の収入金額(※ 1)-850万円)×10%

※ 1 1,000万円を超える場合は、1,000万円

② 給与所得控除後の給与等の金額(※ 2)+公的年金等に係る雑所得の金額(※ 2)-10万円

※ 2 10万円を超える場合は、10万円

⑵給与所得以外の所得の合計額

給与所得以外の所得がある方は、ここにその合計額を記入します。

計算方法は所得の種類によって変わりますので、紙面の都合上ここでは割愛します。

記入できたら、⑴と⑵の合計額を表の右下に記入します。

❷控除額の計算

❶の合計額から、「判定」の部分に✓を入れます。

記入例では合計所得金額は6,973,000円ですので、「900万円以下」に✓が入っています。

❸区分Ⅰと基礎控除の額

区分Ⅰには「判定」の表の右側に記載されている(A)~(D)の区分を記入します。

基礎控除の額も「判定」の表の右側に記載されている金額を記入します。

記入例では合計所得900万円以下なので区分Ⅰは(A)、基礎控除の額は480,000円です。

❹本人定額減税対象

こちらも「判定」の表の右側に記載されているとおり、合計所得が1805万円以下であれば定額減税対象となりますので、✓を入れてください。

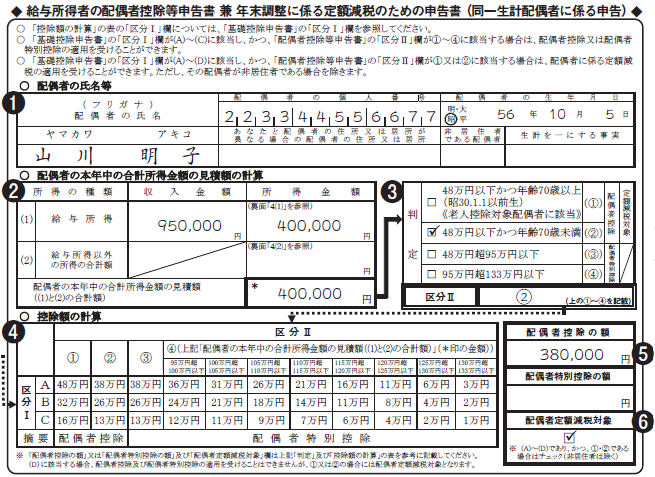

3.給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書の記入

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

☆記入が必要な人…配偶者控除・配偶者特別控除、配偶者の定額減税を受ける人。(配偶者の合計所得が133万円以下の人など)

あなた本人の合計所得が900万円以下であっても、配偶者の所得が48万円(給与収入のみなら年収103万円)を超えると配偶者控除38万円(配偶者が70歳以上の場合48万円)が受けられなくなり、その代わり配偶者特別控除38万円が受けられるようになります。

しかし、配偶者の所得が95万円(給与収入のみなら年収150万円)を超えると、配偶者特別控除の額も減額されていき、所得が133万円を超えると配偶者特別控除の額も0円になります。

したがって、配偶者の所得が133万円を超える人、給与収入のみなら年収2,016,000円以上の人は、この部分を記入する必要はありません。

❶配偶者の氏名、個人番号など

配偶者の氏名や生年月日を記入します。

マイナンバー(配偶者の個人番号)は会社側でマイナンバーを記載した帳簿が作成されていれば書かなくていいので、マイナンバーの記載が必要かどうかは会社に確認してください。

❷配偶者の本年中の合計所得金額の見積額の計算

こちらの記入方法は「2.❶あなたの本年中の合計所得金額の見積額の計算」と同じです。

記入例では年収が95万円ですので、Aが95万円、給与所得は40万円(A-55万円)です。

❸判定及び区分Ⅱ

❷で計算した合計所得と配偶者の年齢に応じて、①~④の区分を判定し、「区分Ⅱ」の欄に番号を記入します。

記入例では合計所得40万円なので48万円以下、かつ年齢70歳未満なので区分Ⅱは②となり、配偶者控除の対象となります。

❹控除額の計算

あなた本人の区分Ⅰの判定結果(A~C)と、配偶者の区分Ⅱの判定結果(①~④)を表にあてはめ、配偶者控除または配偶者特別控除の額を求めます。

記入例ではあなた本人の区分Ⅰの判定結果はA、配偶者の区分Ⅱの判定結果は②であるため、配偶者控除の額は38万円となります。

配偶者の合計所得だけでなく、あなた本人の合計所得も900万円を超えると配偶者控除などが減額され、1,000万円を超えると配偶者控除などが受けられなくなる仕組みになっているので、このように夫婦両方の判定結果から控除額を求める必要があるわけです。

❺配偶者控除の額又は配偶者特別控除の額

❹の結果に応じて、表のとおり金額を記入します。

記入例では380,000円です。

❻配偶者定額減税対象

区分Ⅰの判定結果が(A)~(D)のいずれかであり、かつ、区分Ⅱの判定結果が①又は②である場合は✓を付けます。

ただし、配偶者が非居住者である場合は✓は入れません。

配偶者の定額減税が受けられるのは、あなた本人が合計所得1,805万円以下の居住者で、配偶者は合計所得が48万円以下(給与収入のみなら年収103万円以下)の居住者(青色事業専従者と白色事業専従者は除く。)である場合のみです。

ややこしいですが、配偶者控除や配偶者特別控除の対象となる人とはまた範囲が違うので、配偶者控除が受けられるからといって必ず配偶者の定額減税も受けられるとは限りませんし、逆に定額減税は受けられるけど配偶者控除は受けられない場合もあります。

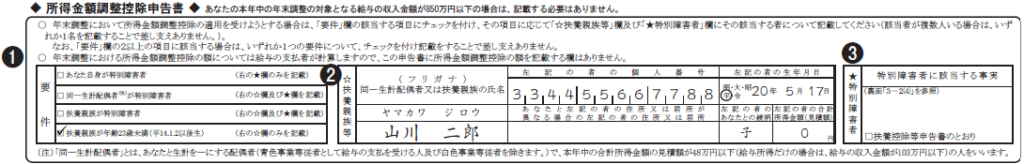

4.所得金額調整控除申告書の記入

(出展:国税庁資料 《記載例》令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書)

☆記入が必要な人…給与の年収が850万円を超え、かつ23歳未満の扶養親族がいるか、本人や扶養親族が特別障害者である人のみ

冒頭で説明したとおり、あなたの給与の年収が850万円を超えていて、かつ23歳未満の扶養親族がいる場合や、あなた自身や扶養親族が特別障害者である場合は、所得金額調整控除を受けることができます。

したがって、年収850万円以下の人は記入する必要がありません。

❶要件

該当する要件に✓を入れます。

記入例では「扶養親族が年齢23歳未満」に✓が入っています。

複数の要件に該当する場合でも、いずれか1つに✓を入れるだけで大丈夫です。

❷☆扶養親族等

要件に該当する同一生計配偶者又は扶養親族の氏名やマイナンバー、生年月日を記入します。

該当者が複数人いる場合でも、いずれか1名を記入するだけで大丈夫です。

こちらもマイナンバー(個人番号)は会社にマイナンバーの帳簿があれば記入不要ですので、記入が必要かどうかは会社の指示にしたがってください。

❸★特別障害者

特別障害者に該当する事実(障害の状態又は交付を受けている手帳の種類と交付年月日、障害の等級など)を記載します。

扶養控除等申告書に記載している特別障害者と同一である場合には、「扶養控除等申告書のとおり」に✓を入れるだけで大丈夫です。

まとめ

どこに何を書けばよいのかわかりにくい書類ですが、こうやって記入が必要な人が誰なのかを最初に示せば、どこを記入しないといけないかはすぐわかったと思います。

書き方も一つ一つの内容はそれほど難しくはありませんが、ややこしいのですぐ忘れてしまうと思いますし、この記事を見ながら早めに書き上げてしまいましょう。

次の扶養控除等申告書の書き方の記事も参照して、少しでも楽に年末調整を終えてもらえれば幸いです↓